Merkez’in faiz artırması ne anlama geliyor, bundan sonra ne olacak?

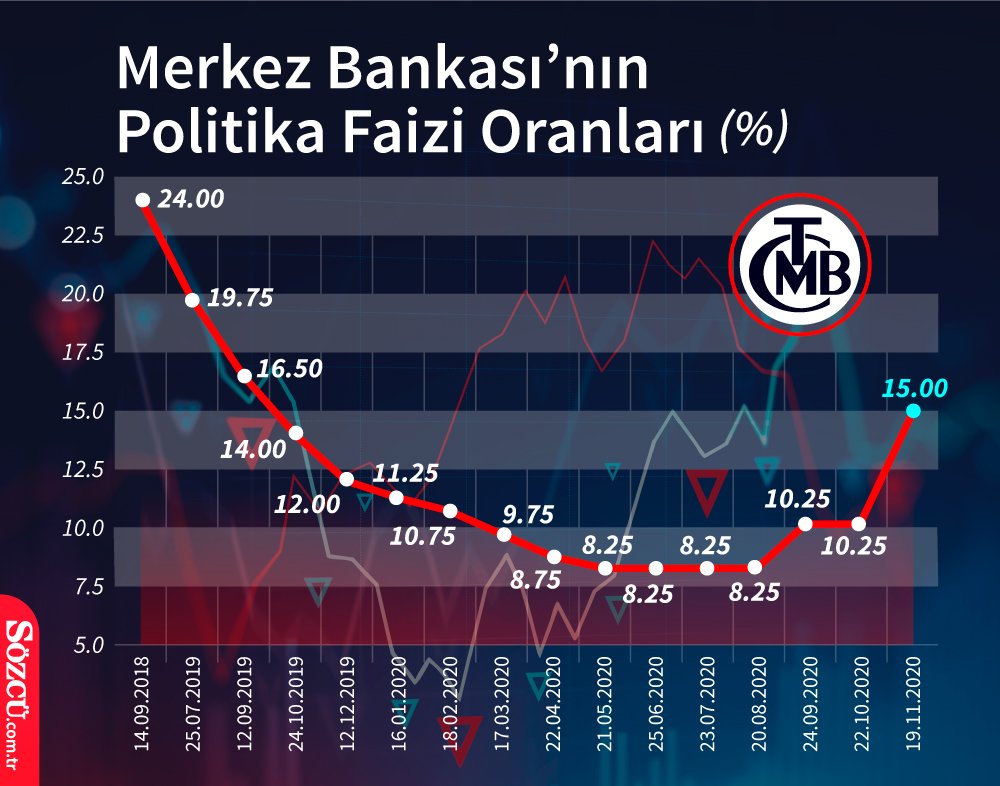

Merkez Bankası (TCMB) piyasa beklentileriyle uyumlu hareket etti ve politika faizini yüzde 10,25’ten yüzde 15’e yükseltti. TCMB’nin bankaları …

Merkez Bankası (TCMB) piyasa beklentileriyle uyumlu hareket etti ve politika faizini yüzde 10,25’ten yüzde 15’e yükseltti.

TCMB’nin bankaları fonladığı fiili faiz oranı dün yüzde 14,80’e ulaştığı için aslında reelde faiz artışı gelmemiş oldu ancak bankanın fonlamada politika faizini (bir hafta vadeli repo faizi) kullanacağını ilan etmesi, sadeleşme ve normalleşme adımı olarak olumlu karşılandı.

Ekonomi yönetiminin değişmesinin ardından Ankara’dan gelen mesajlar, piyasada 475 baz puanlık politika faizi artışı ve sadeleşme beklentisi oluşturmuş, yabancı sıcak para girişinin de etkisiyle dolar/TL 8,57’lik rekor seviyeden 7,60’a kadar gerilemişti.

Bugün gelen kararın da beklentilere paralel olmasıyla kur, 7,50’ler seviyesine çekildi.

Peki bundan sonra neler olacak?

Son 3 aydır yükselişte olan kredi faizlerinin daha da yükselmesi ve kredi artış hızının yavaşlaması beklenebilir. Bu durum da, döviz kurları ve enflasyon dizginlense de pandemide ikinci dalgadan olumsuz etkilenen ekonomiyi daha da yavaşlatabilir.

Hollanda merkezli Rabobank’tan gelişen piyasalar kıdemli döviz stratejisti Piotr Matys, ekonomist Dr. Murat Kubilay, Bilgi Üniversitesi’nden Prof. Dr. Cem Başlevent ve East Capital Gelişen ve Öncü Piyasalar Portföy Yöneticisi Emre Akçakmak sozcu.com.tr’ye değerlendirdi.

Rabobank Gelişen Piyasalar Stratejisti Piotr Matys

“500 BAZ PUAN ARTIRSA DAHA VERİMLİ OLURDU”

“Yeni atanan Başkan Naci Ağbal, TCMB’nin tükenen güvenilirliğini yeniden kazanmak adına ilk önemli adımı” attı diyen Matys, faiz artışının yanı sıra para politikasındaki sadeleşmeye gidilmesinin önemine işaret etti.

Enflasyon kontrol altına alınan kadar faizlerin yüksek kalacağının ilan edilmesinin de TL için olumlu olduğunu, TL’nin şu an gelişen ülke para birimleri arasında en çok getiri sağlayan para birimlerinden biri konumunda bulunduğunu belirten Matys, TL’ye talebin artabileceğini söyledi.

TCMB’nin 475 baz puanlık beklentinin çok az üzerinde, örneğin 500 baz puan artışla piyasaları olumlu anlamda etkilemesi için bugünkü toplantının muazzam bir fırsat olduğunu öne süren Matys, “Böyle bir adım atılsaydı, TL’ye dönük iştahı artırmak açısından daha verimli olurdu” dedi.

Dr. Murat Kubilay

“DIŞ BORÇ KRİZİ KISA VADEDE BERTARAF EDİLMİŞ OLDU”

Dr. Kubilay, “Karar sürpriz olmasa da para politikasının daha anlaşılabilir bir sadeliğe bürünmesinin ilk toplantıda tereddütsüz yapılması olumlu bir gelişme” dedi.

“Böylece ABD yaptırımları ve Covid-19 kaynaklı beklenmedik bir durum olmadıkça dış borçların ödenme zorluğuna yol açacak bir kriz, bunun neticesinde bir kur şoku ve olası sermaye kontrolü riski en azından kısa vadede bertaraf edilmiş oldu” diyen Kubilay, “Açıklama metninde hane halkının dolar ve altına rağbeti ve TCMB’nin yetersiz rezervlerini ima eden kısımlar da sorunların göz ardı edilmediğine ilişkin önemli bir not” ifadelerini kullandı.

“Tabii bu faiz artışı tasarrufların TL cinsi mevduatta değerlendirilmesinde kalıcı etki yapacağı şüpheli; çünkü yerli yatırımcının hissettiği enflasyon bu oranın hayli üzerinde” diyen Kubilay, “Erdoğan’ın şahsına münhasır faiz politikasına rağmen bu kararı almasında; politika faizi ile örtülü faiz arasındaki farka ikna olması ve TCMB’nin brüt rezervlerinin değil swap hariç net rezervlerinin gösterge niteliğinde olduğunu görmesi etkili olmuş olabilir” değerlendirmesinde bulundu.

- DOLAR

- EURO

- ALTIN

“EKONOMİ YÖNETİMİNE ŞANS TANINDI”

“Fiili faiz artışının gelmediğini ve mevcut fonlama faizinin korunduğunu görüyoruz. Ötesi ek parasal sıkılaştırma ve kredi hacmini daraltmada ekonomi yönetiminin hâlâ isteksiz davranması mümkün” diyen Kubilay, sözlerine şöyle devam etti:

“Kararı bir faiz artırımından öte para politikasında sadeleştirme olarak görmek ve yeni ekonomi yönetimine bir şans tanıma olarak yorumlamak gerek. Lüzumlu olması halinde ek bir faiz artırımının yapılabileceğine dair yazılı bir taahhüt ise yok; yalnızca enflasyondaki olumsuz gelişmelerin göz önünde tutulacağı gibi alışıldık bir vurgu yapılmış.

Bu durum Erdoğan’ın daha fazla faiz artırımına izin vermeyeceği; 2021 yılının ilk çeyreğinde zirve yapacak enflasyonun faiz artırım oranının belirlenmesine dikkate alındığına işaret ediyor.”

“KREDİLERİ DARALTACAK KARARLAR KOLAY DEĞİL”

“Önümüzdeki günlerde kredi hacmi ve TL likiditesine yönelik hem BDDK hem de TCMB uygulamalarını da takip etmek gerek” diyen Kubilay, “BDDK tarafından bankalara uygulanan aktif rasyosunun kaldırılması veya daha da gevşetilmesi; normalleştirme kapsamında olumlu bir adım olabilir. Fakat pandeminin ikinci dalgası nedeniyle kredileri daraltacak böyle bir karar almak ekonomi yönetimi için kolay olmayacaktır. Yurt dışı yerleşik bankalarla yapılan swap işlemlerindeki kısıtlamaların azaltılması ise önemli ve sürpriz bir adım olur” dedi.

Bu kararla birlikte finansal istikrarın sağlanması ve enflasyonun dizginlenmesi daha mümkün olsa da kararın Türkiye ekonomisinin yapısal sorunlarını çözme gibi bir işlevi olmadığına dikkat çeken Kubilay, şu uyarıda bulundu:

“İstihdam ve dış borç sorunları kötü vaziyetini yeni bir ekonomi modeli denenmediği müddetçe sürdürmeye devam edecektir. Erdoğan da ekonomide bozulmayı görmesi halinde bu yeni dönemi sonlandırma girişiminde bulunmak isteyebileceği unutulmamalıdır.”

Bilgi Üniversitesi Ekonomi Öğretim Üyesi Prof. Dr. Cem Başlevent

“YENİ FAİZ ARTIŞLARI GÜNDEME GELEBİLİR”

“Merkez Bankası, yeni başkanın demeçleriyle uyumlu bir faiz artışı yaptı. Bu artışın yapılamayabileceğine dair endişelerin ortadan kalkmasıyla döviz kurlarında hafif de olsa bir gerileme yaşandı” diyen Başlevent, “Kredi faizleri bu karar öncesinde zaten epeyce yükselmiş olduğu için çok büyük bir ek artış beklenmemeli. Kararın mevduat faizlerine nasıl yansıyacağı ise döviz kurlarının gidişatı bakımından önemli” değerlendirmesinde bulundu.

“Yıl sonuna kadar yapılan stopaj indirimi yeni yılda da devam eder ve bankaların mevduat faizlerini artırmalarına imkân sağlayacak kararlar alınırsa, yurtdışından yüklü bir para girişi olmasa dahi, vatandaşın yavaş yavaş TL’ye dönmesiyle döviz kurlarındaki gevşeme devam edebilir” sözlerini kullanan Başlevent, yani faiz artışlarının gündeme gelebileceğine şu sözlerle dikkat çekti:

“Önümüzdeki bir iki ayda açıklanacak enflasyon oranları yüksek olursa, Merkez Bankası tekrar baskı altına girer ve yeni faiz artırımları gündeme gelir. Bu durumda ya politika faizi tekrar artar ya da tüm fonlamanın haftalık repodan yapılacağı açıklamasından geri adım atılarak diğer kanallar kullanılmaya başlanır.”

East Capital Gelişen ve Öncü Piyasalar Portföy Yöneticisi Emre Akçakmak

“YANLIŞ POLİTİKALARIN BEDELİNİ ÖDÜYORUZ”

Hem politika faizinin geldiği seviye hem de koridor fonlamasından uzaklaşılması nedeniyle TCMB’nin kararının olumlu olduğunu belirten Akçakmak, “Fakat unutmamak gereken nokta şu ki, dunyada enflasyon ve politika faizlerinin aşağı yönlü seyrettiği pandemi doneminde uzun süredir uygulanan yanlış politikaların bedelini ödemek durumunda kaldık, kalacağız” dedi.

“Bu faiz artışı ile Türkiye, gelişmekte olan piyasalar arasında Mısır, Kazakistan ve Gürcistan ile beraber en yüksek reel faizi veren ülkeler arasında yer alıyor ki, bunun kur tarafında olumlu etkisini görmeye zaten başladık” diyen Akçakmak, şöyle devam etti:

“Bundan sonra önemli olan yine ayni faiz-kur kısır döngüsünde sıkışmak yerine tutarlı, sürdürülebilir ve uzun vadeli politikalar izleyip enflasyonu yüzde 5 seviyelerine kalıcı olarak getirmek olacak.”